Bisher sind die meisten Stand-Alone Batteriespeicher im Regelleistungsmarkt aktiv, insbesondere in der Primärregelleistung (FCR). Aufgrund der vergleichsweise geringen Marktgröße und möglichen Kannibalisierungseffekten (siehe Teil 1 und Teil 2 der Artikelserie), werden Batteriespeicher zunehmend auch für den Stromhandel konzipiert.

Die historischen Einnahmen, die Speicher durch Arbitrage im Stromhandel erzielen können, wurden bereits in diesem Artikel vom Dezember 2021 diskutiert. Die Betrachtung fand jedoch ohne eine Analyse der Preisveränderungen durch zusätzliche Speicher statt. Ähnlich wie im Beitrag zur FCR und aFRR stelle ich daher die Frage:

In welchem Ausmaß hätte eine zusätzliche Flexibilität von 100 Megawatt die historischen Marktpreise beeinflusst?

Marktüberblick

Es gibt es im Wesentlichen zwei Möglichkeiten, Strom zu handeln: Den außerbörslichen Over-the-Counter (OTC)-Handel und den Handel an einer öffentlichen Strombörse. In Deutschland werden etwa 75 Prozent der gesamten Handelsmenge im OTC-Handel abgewickelt. Hierbei findet der Handel entweder direkt zwischen Anbietern und Käufern statt, die einen Kaufvertrag abschließen, oder über einen Broker auf einer elektronischen Plattform. Die Vertragsdetails sind nicht öffentlich, aber der Strompreis im OTC-Handel orientiert sich normalerweise am Preis der öffentlichen Strombörsen.

In meiner Analyse habe ich mich auf Daten der EPEX SPOT konzentriert. Diese Strombörse ist Marktführer in Deutschland und hat einen Marktanteil von über 90 Prozent. Daher dürften die EPEX-Preise auch die Grundlage für viele OTC-Verträge sein. Hier werden die folgenden Handelsprodukte angeboten:

- Day-Ahead Auktion (~20.000 Megawattstunden pro Stunde)

- Intraday Auktion (~1.000 Megawattstunden pro Stunde)

- Kontinuierlicher Intraday Handel (~7.000 Megawattstunden pro Stunde)

Der Vergleich zeigt, dass die Intraday-Auktion und der kontinuierliche Handel deutlich kleiner als die Day-Ahead-Auktion sind. Um den Preiseffekt zu schätzen, habe ich die Day-Ahead-Auktion ausgewählt. Würde eine Flexibilität von 100 Megawatt im Intraday-Markt auftreten, hätte dies wahrscheinlich einen deutlich größeren Einfluss auf die Preise. In der Day-Ahead-Auktion stellen 100 Megawatt zusätzliche Flexibilität nur einen Anteil von 0,5 Prozent des Marktes dar. Im nächsten Abschnitt berechne ich die Auswirkungen auf der Grundlage der historischen Auktionsdaten.

Berechnung der Gleichgewichtspreise

Für die Analyse habe ich den Schnittpunkt von Angebot und Nachfrage basierend auf den DE Day-Ahead Auction Aggregated Curves zwischen 2020 und 2022 berechnet. Ich habe nur Einzelstunden-Gebote berücksichtigt und Block-Gebote außer Acht gelassen, um die Komplexität zu reduzieren. Sollte jemand eine effiziente Methode zur Berücksichtigung von Block-Geboten im Clearing-Prozess mit Python oder R kennen, würde ich mich über einen Tipp freuen.

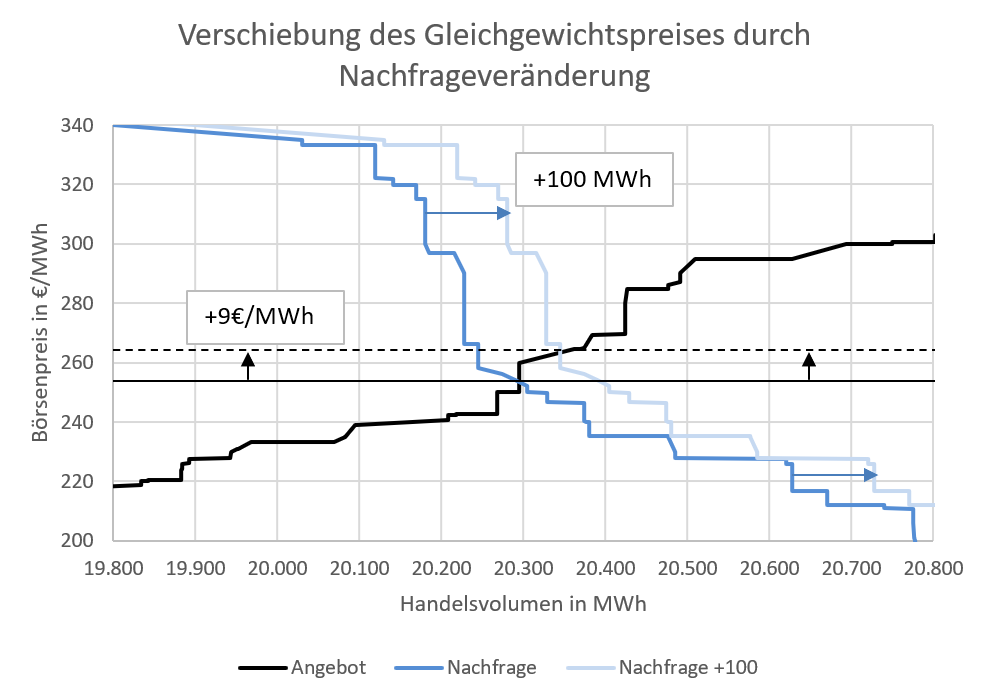

Der Gleichgewichtspunkt definiert den Preis, bei dem das Volumen von Angebot und Nachfrage gleich ist oder – bei Fehlen eines exakten Punktes – am ähnlichsten ist. Um den Einfluss einer zusätzlichen Flexibilität von 100 Megawatt auf den Strommarkt zu ermitteln, habe ich den Gleichgewichtspreis für jede Stunde ohne diese Flexibilität berechnet. Anschließend wiederholte ich die Berechnung, allerdings mit einer um +/- 100 Megawattstunden angepassten Nachfragekurve. Ich habe dazu ein R-Skript erstellt, das ich bei Interesse gerne zu Verfügung stelle.

Die Auswirkungen sind in der folgenden Grafik veranschaulicht, hier erhöht eine Steigerung der Nachfrage von 100 Megawattstunden den Strompreis um 9 Euro.

Abschätzung der Preiseffekte durch Batteriespeicher

Um den Preiseffekt zu schätzen, habe ich die Analyse mit einem hypothetischen 100 Megawatt/100 Megawattstunden-Speicher durchgeführt. Ich bin davon ausgegangen, dass der Speicher einen Vollzyklus pro Tag durchläuft. Er kauft jeden Tag zum niedrigsten Preis und verkauft zum höchsten Preis. Ich habe dabei nicht berücksichtigt, dass der höchste Strompreis an manchen Tagen zeitlich vor dem niedrigsten Strompreis liegt und der Speicher daher nicht geladen werden könnte.

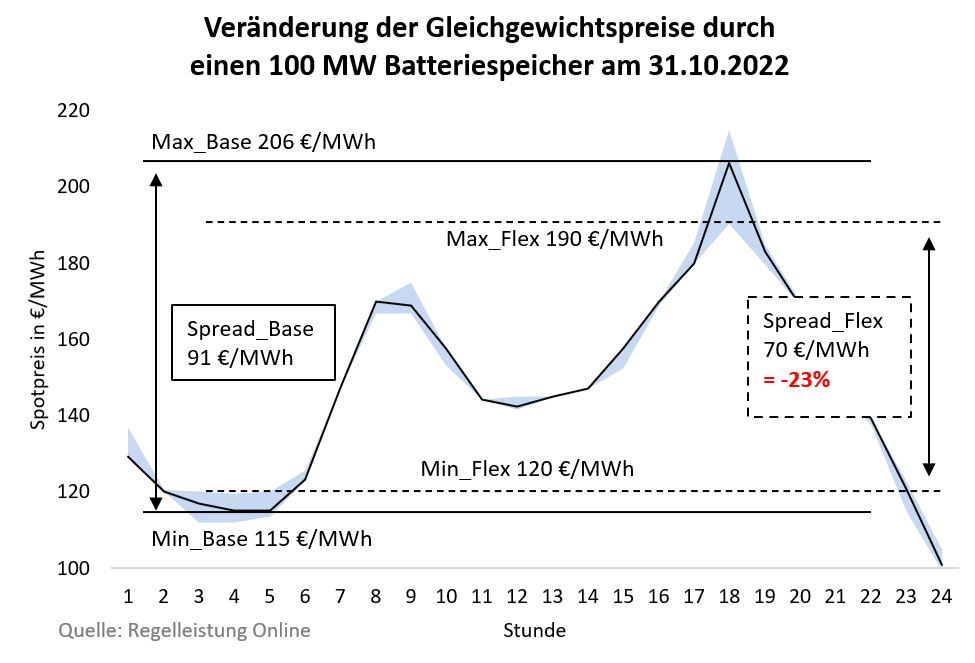

Der Strompreis in der niedrigsten Stunde steigt durch die zusätzliche Nachfrage des Speichers und der Preis in der teuersten Stunde sinkt durch die Erhöhung des Angebots. Insgesamt dämpft der Speicher Preisspitzen und -täler und verringert die Differenz zwischen dem minimalen und maximalen Strompreis. Der Effekt ist in der folgenden Grafik dargestellt.

Im gegebenen Beispiel ziehen wir zunächst Stunde 4 in Betracht – ohne Speicher beträgt der Strompreis hier 115 Euro/Megawattstunde. Wenn der Speicher diese Stunde für den Kauf nutzt, erhöht sich der Preis auf 120 Euro/Megawattstunde. Den entgegengesetzten Effekt beobachten wir in Stunde 18 – hier reduziert sich der Preis durch das erhöhte Angebot von 206 Euro/Megawattstunde auf 190 Euro/Megawattstunde. Insgesamt verringert der Einsatz des Speichers die Preisdifferenz zwischen dem Höchst- und Tiefstpreis von 91 auf 70 Euro/Megawattstunde.

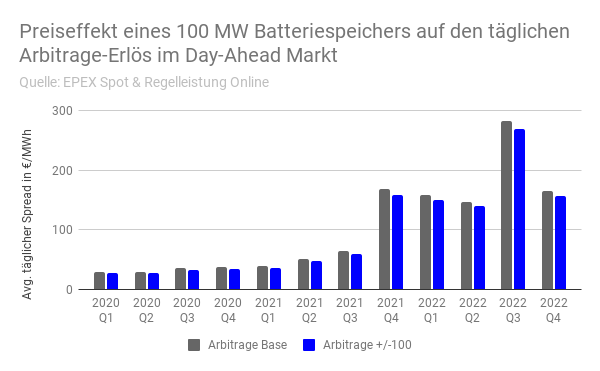

Betrachten wir den Zeitraum von Januar 2020 bis Dezember 2022, so zeigt sich folgendes: Durch den Einsatz eines 100 Megawatt/100 Megawattstunden-Speichers hätte sich die Spanne zwischen dem minimalen und maximalen täglichen Strompreis um 5,3 Prozent verringert. Dieses Ergebnis ist überraschend, da eine Einheit mit einem Marktanteil von nur 0,5 Prozent den Marktpreis um jeweils etwa 2,5 Prozent nach oben und unten verschieben kann. Die quartalsweisen Effekte sind im nächsten Diagramm dargestellt und zeigen, dass die Reduzierung des täglichen Preisunterschieds zwischen 4,6 und 7,4 Prozent schwankt.

Zusammenfassung und Fazit

Die Auswertung zeigt, dass ein 100 Megawatt/100 Megawattstunde-Batteriespeicher, der Arbitrage im EPEX SPOT-Markt betreibt, seine eigenen Einnahmen um 5,3 Prozent reduziert. Dieser relativ große Kannibalisierungseffekt hat mich ehrlich gesagt überrascht. Ich dachte, dass ein zusätzlicher Akteur mit einer zusätzlichen Nachfrage/Angebot von 100 Megawattstunden im Gesamtmarkt untergehen würde. Derzeit befinden sich zahlreiche Batteriespeicherprojekte der besprochenen Größenordnung in der Planungsphase und es wird erwartet, dass zumindest ein Teil ihrer Kapazität im Day-Ahead-Markt zum Einsatz kommt. Dadurch könnte sich langfristig der Marktwert von Wind- und Photovoltaik-Projekten stabilisieren.

Die Berücksichtigung von Block-Geboten könnte den beobachteten Effekt möglicherweise abschwächen – diesbezüglich würde ich mich über jede fachkundige Meinung freuen. Außerdem ist davon auszugehen, dass bei größeren Preisveränderungen, Akteure aus dem OTC-Handel in den öffentlichen Markt wechseln, was die Preise stabilisieren würde. Zusätzlich vernachlässigt die Auswertung den Stromhandel mit den Nachbarländern (Market Coupling). Trotz dieser Faktoren halte ich es für unerlässlich, die hier beobachteten Effekte in die Rentabilitätsberechnungen für Batteriespeicher einzubeziehen.

PS: Ich möchte mich bei den Kollegen der EPEX SPOT bedanken, die mir die Erlaubnis zur Veröffentlichung der Auswertung erteilt haben. Vielen Dank auch für das Feedback zum Artikel von Emil Kraft vom KIT, sein Team hatte sich die Effekte für den Intraday-Markt angeschaut.

Teil 1: Preiseffekte durch den Ausbau von Batteriespeichern – Primärregelleistung

Teil 2: Preiseffekte durch den Ausbau von Batteriespeichern – Sekundärregelleistung

— Der Autor Christian Schäfer berät Investoren, Projektentwickler und energieintensive Unternehmen bei Investitionen in Großspeicher. Außerdem betreibt er die unabhängige Analyseplattform Regelleistung-Online. Zuvor war er Senior Berater bei der Arup Deutschland GmbH, Mitbegründer der Adaptive Balancing Power GmbH und Portfoliomanager im Kurzfristhandel bei der MVV Energie AG. —

Die Blogbeiträge und Kommentare auf www.pv-magazine.de geben nicht zwangsläufig die Meinung und Haltung der Redaktion und der pv magazine group wieder. Unsere Webseite ist eine offene Plattform für den Austausch der Industrie und Politik. Wenn Sie auch in eigenen Beiträgen Kommentare einreichen wollen, schreiben Sie bitte an redaktion@pv-magazine.com.

Dieser Inhalt ist urheberrechtlich geschützt und darf nicht kopiert werden. Wenn Sie mit uns kooperieren und Inhalte von uns teilweise nutzen wollen, nehmen Sie bitte Kontakt auf: redaktion@pv-magazine.com.

Hallo Herr Schäfer, Sie werden sich erinnern, dass ich schon bei Teil 1 und 2 lebhaft mitdiskutiert habe..

Ich warte immer noch auf einen Analytiker, der das Gleiche was Sie mit den Speichern machen, mit dem Preis mindernden Merit Order Effekt machen würde, den die Erneuerbaren auslösen könnten, wenn sie denn nur „dürften“.

Lesen Sie dazu meine folgenden Kommentare.

https://www.pv-magazine.de/2023/01/04/co%e2%82%82-emissionen-2022-in-deutschland-kaum-gesunken/

Besonders den vom 06. Jan. um 21.49 Uhr wo auf der Merit Order Grafik infolge der Nachfrageveränderung durch den Merit Order Effekt N1 zu N2 wird und infolgedessen P1 auf P2 sinkt.

Können Sie sich vorstellen zuerst der Merit Order Effekt, den die Erneuerbaren auslösen, und dann noch den Speichereffekt oben drauf, das wären Strompreise wo selbst der letzte Skeptiker nicht mehr an der Tatsache vorbei käme, dass Sonne und Wind keine Rohstoffrechnungen schicken.

Das müsste doch eine reizvolle Aufgabe sein für Sie.

Nachtrag zu meinem obigen Kommentar

@ Christian Schäfer

Um besser zu verstehen, was ich zum Ausdruck bringen will, müssen Sie meine Kommentare in Teil 1 und 2 lesen. Das Problem ist wieder mal die bekannte Ermächtigungsverordnung von 2010 wo die Erneuerbaren aus den Bilanzkreisen der Versorger ausgenommen wurden, und somit von „Physisch auf virtuell“ umgestellt worden sind.

Siehe hier unter Auswirkungen.

https://de.wikipedia.org/wiki/Ausgleichsmechanismusverordnung

Zitat:.Vor der Ausgleichsmechanismusverordnung wurde EEG-Strom physisch gewälzt, ein Handel an der Strombörse fand nicht statt. Waren mit dieser physischen Wälzung Unternehmen dazu verpflichtet, Strom aus erneuerbare Energien in ihre eigenes Vertriebsportfolio einzubinden, wofür sie aus dem EEG-Konto vergütet wurden, wurde mit der Ausgleichsmechanismusverordnung der EEG-Strom nun komplett an der Strombörse gehandelt. Da damit dort das Angebot an EEG-Strom stieg, fielen die Börsenpreise infolge des Merit-Order-Effektes, Zitat Ende.

Infolge der Verbannung der Erneuerbaren an die Börse, fielen dort die Preise.

Und nun zu ihrer entscheidenden Aussage, die all das deutlich macht was ich meine.

Zitat Schäfer:…Ich bin davon ausgegangen, dass der Speicher einen Vollzyklus pro Tag durchläuft. Er kauft jeden Tag zum niedrigsten Preis und verkauft zum höchsten Preis. Zitat Ende.

Der „niedrige“ Preis zu dem der Speicher täglich kauft, kommt dadurch zustande, weil die Erneuerbaren seit 2010 als Überschuss an der Börse quasi verramscht werden müssen.

Das hat zur Folge, dass die Verbraucher ( neuerdings der Staat ) höhere EEG Umlage bezahlen müssen.

Schauen Sie mal hier.

https://www.iwr-institut.de/images/seiteninhalte/presse/grafiken/strompreis_terminmarkt.png

Alleine zwischen 2011 und 2016 haben sich die Füllkosten für ihren Speicher fast halbiert. Und genau deswegen hat sich in der gleichen Zeit, wegen unserer gegenwärtigen Gesetzeslage, für die Verbraucher die EEG Umlage von 3,530 auf 6,354 Cent/kWh erhöht.

All Ihre Analysen in Ehren, aber bitte nicht auf der Grundlage dieser Ermächtigungsverordnung von 2010, die ich das „Faule Ei“ nenne die der gesamten Energiewende ins Nest gelegt wurde.

Ich gehe mal davon aus, dass ein Autor der hier schreibt, auch mal die Kommentare dazu liest. Ich finde schade, dass er nach einer Woche nicht mal Stellung bezieht, um meine Bedenken eventuell auszuräumen.

Würde der gesamten Sache gut tun.