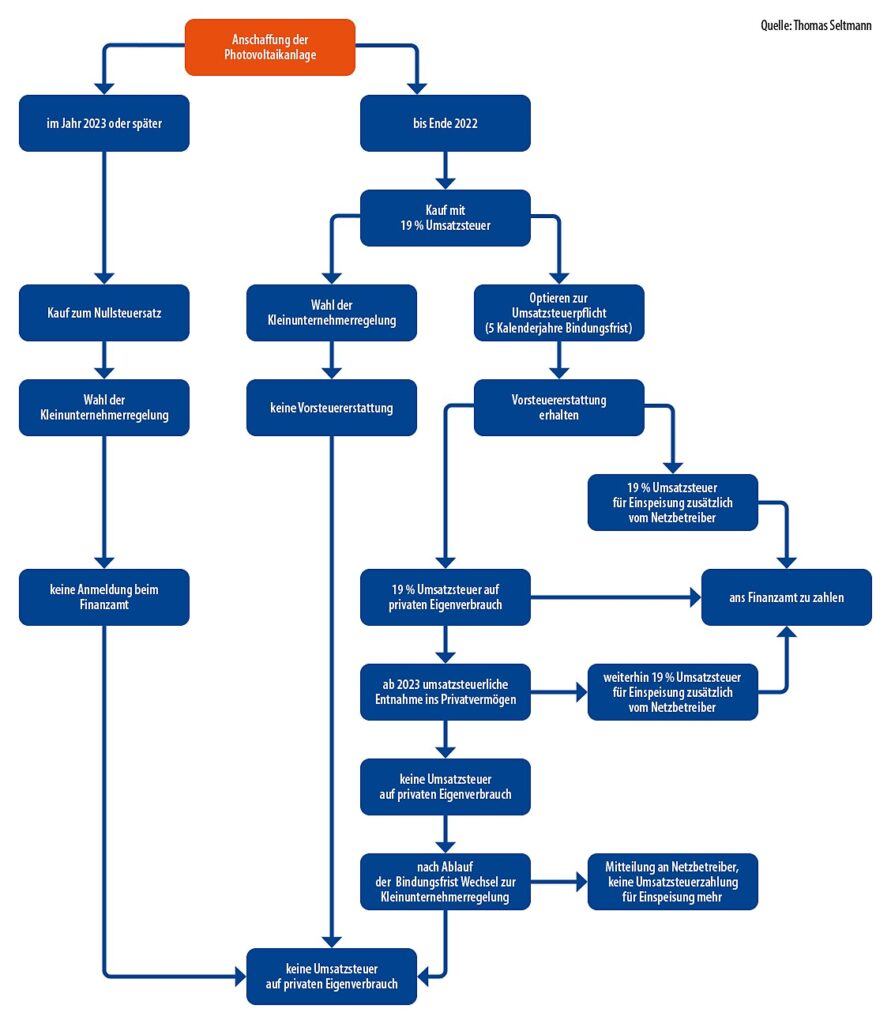

Photovoltaik-Anlagen, die Strom ins Netz einspeisen oder anderweitig an Dritte liefern, werden steuerrechtlich als Gewerbebetrieb betrachtet. Deshalb ist auch bei Anlagen von Privatleuten zu prüfen, welche umsatzsteuerlichen Regelungen anzuwenden sind. Grundsätzlich erbringt das Erzeugen und Verkaufen von Strom einen steuerpflichtigen Umsatz. Der Betreiber der Anlage ist selbst dafür verantwortlich, hierbei die steuerrechtlichen Regelungen zu beachten.

In der Umsatzsteuer gibt es jedoch eine Art Bagatellgrenze, nämlich die Kleinunternehmerregelung. Dank dieser kann man sich mit einem Jahresumsatz von bis zu 22.000 Euro von der Umsatzsteuerpflicht befreien lassen. Private Photovoltaik-Anlagen liegen praktisch immer unter dieser Schwelle. Bei der Summe sind jedoch alle potenziell umsatzsteuerpflichtigen Einnahmen einer Steuerperson zusammenzufassen, auch wenn sie aus unterschiedlichen Tätigkeiten stammen – beispielsweise die Einnahmen aus einer Photovoltaik-Anlage, der Hobbyimkerei und einer selbständigen Vertriebstätigkeit.

Aufwändiger Steuerspartipp mit Nebenwirkung

Vor dem Jahr 2023 galt der Steuertipp, auf diese Kleinunternehmerregelung zu verzichten und stattdessen zur Umsatzsteuerpflicht zu optieren. Denn umsatzsteuerpflichtige Unternehmer sind auch zum Vorsteuerabzug berechtigt. Das heißt, der Unternehmer bekommt die bei seinen Lieferanten bezahlte Mehrwertsteuer vom Finanzamt wieder erstattet. Ein Photovoltaik-Betreiber konnte so die Anlage letztlich ohne Umsatzsteuer kaufen, allerdings mit einer Menge zusätzlicher, fehleranfälliger Steuerbürokratie.

Für privat verbrauchten Solarstrom musste der umsatzsteuerpflichtige Betreiber wegen des Vorsteuerabzugs auch noch Umsatzsteuer bezahlen. Jedenfalls bis zum Ablauf der fünfjährigen Bindungsfrist für den Verzicht auf die Kleinunternehmerregelung. Danach konnte der umsatzsteuerpflichtige Anlagenbetreiber doch noch zur Kleinunternehmerregelung wechseln und war ab dann von weiteren Umsatzsteuerzahlungen für den Eigenverbrauch befreit.

Mit der Einführung des Umsatzsteuersatzes „null“ für den Verkauf von Photovoltaik-Anlagen ist dieser komplizierte Steuerspartrick nun hinfällig: Der Käufer einer Photovoltaik-Anlage bezahlt bereits keine Umsatzsteuer und so ist die weniger bürokratische Kleinunternehmerregelung vorteilhafter. Umsatzsteuer für privaten Eigenverbrauch fällt ebenfalls nicht mehr an.

Ausweg für Bestandsanlagen

Wer seine Photovoltaik-Anlage bis Ende 2022 angeschafft hatte, musste also entweder auf die Kleinunternehmerregelung verzichten oder auf den Vorteil des niedrigeren Kaufpreises mit erstatteter Mehrwertsteuer. Viele haben deshalb zur Umsatzsteuerpflicht optiert.

Doch mit den Anfang 2023 in Kraft getretenen Neuerungen in der Umsatzsteuer hat die Finanzverwaltung auch für Bestandsanlagen einen Weg eröffnet, wenigstens die Umsatzsteuerzahlungen für den Eigenverbrauch zu beenden. Den Dreh- und Angelpunkt dafür nennt das Bundesfinanzministerium in den Erläuterungen zur gesetzlichen Neuregelung (BMF-Schreiben vom 27. Februar 2023 zur Umsatzsteuer) unter Randnummer 5.

Demnach kann die Photovoltaik-Anlage vollständig in den privaten Bereich entnommen werden, „wenn zukünftig voraussichtlich mehr als 90 Prozent des erzeugten Stroms für nichtunternehmerische Zwecke verwendet werden.“ Gemeint ist damit der private Stromverbrauch aus der Photovoltaik-Anlage. Aus Vereinfachungsgründen, so das BMF, sei davon „insbesondere auszugehen, wenn ein Teil des mit der Photovoltaik-Anlage erzeugten Stroms zum Beispiel in einer Batterie gespeichert wird.“

Fachleute wie der Steuerberater Stefan Mücke, der sich in seinen Youtube-Videos regelmäßig mit den Photovoltaik-Steuerfragen beschäftigt, gehen davon aus, dass die zitierte Vereinfachung nicht nur für stationären Batteriespeichersysteme gilt, sondern auch bei Elektroautos und Wärmepumpen anwendbar ist. Das bestätigt seit Mitte Oktober auch das BMF in den FAQ zum Nullsteuersatz auf seiner Internetseite. Die Finanzverwaltung Nordrhein-Westfalen ergänzt, dass dies selbst dann gelte, „wenn nach der Entnahme tatsächlich mehr als 10 Prozent des erzeugten Stroms weiter veräußert wird“, also zum Beispiel ins Netz eingespeist.

Sonderregelungen ohne gesetzliche Grundlage

Wer weder Batterie, noch Wärmepumpe oder Elektroauto nutzt, für den hält das BMF-Schreiben noch die etwas nebulöse Formulierung parat, dass es auch ausreiche, „wenn eine Rentabilitätsrechnung eine Nutzung für unternehmensfremde Zwecke von über 90 Prozent nahelegt“. Wie die aussehen könnte, sagt die Finanzverwaltung nicht.

Die Ingolstädter Steuerberaterin Sybille Wirth geht noch weiter und stellt die vom BMF erfundene Sonderbehandlung für Bestandsanlagen generell infrage: „Die Photovoltaik-Anlage kann auf gesetzlicher Grundlage sowieso umsatzsteuerlich jederzeit und auch anteilig entnommen werden. Eine mindestens 90-prozentige Privatnutzung als Voraussetzung zu verlangen, wie es die Finanzverwaltung hier vorschreibt, hat keine rechtliche Grundlage und würde vor den Finanzgerichten keinen Bestand haben. Aufgrund der meist kleinen Beträge lohnt sich im Einzelfall aber eine Klage vermutlich nicht.“

Sie empfiehlt trotzdem, die Entnahme zu erklären. Den Finanzämtern, die das nicht akzeptieren wollen, sollte man widersprechen und dies mit Verweis auf die Zuordnungsmöglichkeit im Umsatzsteuergesetz begründen. Kommt keine Einigung mit dem Finanzamt zustande, muss man notfalls eben noch bis zum Ablauf der Bindungsfrist und dem Wechsel zur Kleinunternehmerregelung Umsatzsteuer auf Eigenverbrauch bezahlen.

Grafik: Harald Schütt/pv magazine

Privater Stromverbrauch ohne Umsatzsteuer

Die Folge der umsatzsteuerlichen Entnahme der Photovoltaik-Anlage aus der unternehmerischen Zuordnung im steuerrechtlichen Sinn ist, dass der private Solarstromverbrauch nun nicht mehr mit Umsatzsteuer belastet werden muss. Die „unentgeltliche Wertabgabe“ entfällt also. Dass dies überhaupt sinnvoll ist, liegt daran, dass für die Entnahme nun ebenfalls der Nullsteuersatz anzuwenden ist, auch wenn die PV-Anlage in Vorjahren einmal mit normalem Umsatzsteuersatz gekauft wurde.

Zu beachten ist noch diese Voraussetzung: Auch für die Entnahme zum Nullsteuersatz ist es notwendig, dass die im Umsatzsteuergesetz geregelten Voraussetzungen erfüllt werden: Die Photovoltaik-Anlage muss entweder maximal 30 Kilowatt Modulleistung haben oder größere Anlagen auf einem Wohngebäude, öffentliche Gebäude oder einem gemeinnützig genutzten Gebäude installiert worden sein. Beim privaten Wohnhaus trifft das regelmäßig zu.

Die umsatzsteuerliche Entnahme muss dem Finanzamt gegenüber erklärt werden und wird erst damit wirksam. Eine rückwirkende Entnahme ist nicht möglich. Ab dem Zeitpunkt der Entnahme muss der private Eigenverbrauch nicht mehr der Umsatzsteuer unterworfen werden.

Bleibt noch die Frage, wann der Betreiber dann auch noch zur Kleinunternehmerregelung wechseln kann. Hierbei bleibt es bei der Bindungsfrist von fünf Kalenderjahren, wenn er im Investitionsjahr zur Umsatzsteuer optiert hat.

Wer kann wann in die Kleinunternehmerregelung wechseln?

- Steuerpersonen, die im Jahr mit allen umsatzsteuerpflichtigen Einkünften, auch neben der Photovoltaik-Anlage, maximal 22.000 Euro einnehmen (Bruttoeinnahmen, nicht Gewinn)

- Steuerperson kann eine natürliche Person sein, aber auch eine GbR aus mehreren Personen, beispielsweise auch eine Ehegatten-GbR

- Wer zur Umsatzsteuerpflicht optiert, ist daran 5 Kalenderjahre ab Beginn der Anschaffung gebunden.

- Wechsel ist dann kalenderjährlich möglich. Empfehlenswert ist ein Wechsel zum nächstmöglichen Jahresbeginn. Rückwirkender Wechsel ist möglich, führt aber zu Komplikationen mit der Einspeiseabrechnung und ist deshalb nicht zu empfehlen.

- Den Wechsel auch dem Netzbetreiber mitteilen, damit dieser keine Umsatzsteuer mehr für die Einspeisevergütung abrechnet und bezahlt.

- Zum Januar 2024 ist ein Wechsel von der Umsatzsteuerpflicht in die Kleinunternehmerreglung möglich für diejenigen, die im Jahr 2019 oder vorher zur Umsatzsteuerpflicht optiert hatten.

Beispielfall im Detail

Ein Beispiel: Die Photovoltaik-Anlage wurde im Jahr 2021 angeschafft und zur Umsatzsteuerpflicht optiert. Der Betreiber erhielt die beim Kauf bezahlte Mehrwertsteuer als Vorsteuer vom Finanzamt erstattet und bezahlt seitdem für den privaten Eigenverbrauch 19 Prozent Umsatzsteuer.

Die Umsatzsteuer für die Einspeisevergütung zahlt der Netzbetreiber zusätzlich zum gesetzlichen Vergütungssatz. Deshalb ist es wichtig dem Netzbetreiber mitzuteilen, ob der Einspeiser umsatzsteuerpflichtig ist oder die Kleinunternehmerregelung wählt und auch den Wechsel zwischen diesen beiden Optionen. Die vom Netzbetreiber erhaltene Umsatzsteuer muss ebenfalls ans Finanzamt abgeführt werden.

Die Bindungsfrist zur Umsatzsteuerpflicht beträgt fünf Kalenderjahre, also in den Jahren 2021 bis 2025. Ab dem Jahr 2026 kann zur Kleinunternehmerreglung gewechselt werden. Dies ist nur kalenderjährlich möglich, kann aber bereits im Voraus dem Finanzamt (und dem Netzbetreiber) gegenüber erklärt werden, also für den Beginn des Jahres nach Ablauf der fünf Kalenderjahre Bindungsfrist nach Anschaffungsbeginn.

Wenn der Betreiber jetzt im November 2023 die Photovoltaik-Anlage umsatzsteuerlich entnimmt, muss er ab diesem Zeitpunkt für den privaten Solarstromverbrauch schon keine Umsatzsteuer mehr bezahlen.

Für die Einspeisung erhält er allerdings weiterhin Umsatzsteuer vom Netzbetreiber und muss diese auch weiterhin ans Finanzamt abführen. An der Umsatzsteuerpflicht des Betreibers hat sich ja zunächst nichts geändert. Auch wenn Strom an Dritte verkauft wird, fällt dabei Umsatzsteuer an. Der Nullsteuersatz darf nicht mit einer Umsatzsteuerbefreiung verwechselt werden.

Der Anlagenbetreiber muss weiterhin jährliche Umsatzsteuererklärungen abgeben, solange die Bindungsfrist noch nicht abgelaufen ist. In der nächsten Erklärung nach Entnahme muss auch die Entnahme selbst als Umsatz beziffert werden, besteuert jedoch mit null Prozent. Eine Vorsteuerberichtigung ist laut Finanzverwaltung dagegen nicht notwendig, weil es sich formal nicht um eine steuerfreie Entnahme und keine „Veränderung der Verhältnisse“ handelt, sondern um eine steuerpflichtige Entnahme mit dem Steuersatz null.

Missverständlicher Eigenverbrauch

Ein ergänzender Hinweis zum Begriff des Eigenverbrauchs: Gemeint ist damit meistens und auch im vorliegenden Text der Verbrauch von selbst erzeugtem Solarstrom im privaten Haushalt, also zu nicht unternehmerischen Zwecken. Daneben gibt es aber auch den betrieblichen Eigenverbrauch von Photovoltaik-Anlagen auf Firmendächern. Dieser Eigenverbrauch unterliegt nicht der Umsatzbesteuerung, wenn der Gewerbebetrieb, der den Strom verbraucht, die Photovoltaik-Anlage als eigenes Wirtschaftsgut angeschafft hat. Hier stellt sich die ganze Problematik gar nicht, um die es in diesem Beitrag geht.

Viele Missverständnisse gibt es aber auch in den Finanzämtern noch über die praktische Anwendung der neuen Umsatzsteuerregeln bei Photovoltaik-Anlagen. So berichtet der Steuerberater Mücke in einigen Videos von kuriosen Fehlentscheidungen einzelner Finanzämter aus verschiedenen Bundesländern zur beschriebenen Entnahmemöglichkeit für Bestandsanlagen. Hier sollte widersprochen werden und auf die gesetzliche Regelung und die verbindliche Auslegung der Finanzverwaltung (BMF Schreiben) verwiesen werden. „Warum einige Finanzämter die Nichtanwendung des Nullsteuersatzes, eine Vorsteuerrückzahlung oder die Berichtigung des Vorsteuerabzugs androhen, ist für mich nicht nachvollziehbar“, so Mücke.

Nullsteuersatz auch für 2022 begonnene Photovoltaik-Anlagen mit Batterie

Der Steuerjurist Atanas Mateev von der in München ansässigen und auf Umsatzsteuer spezialisierten Kanzlei KMLZ bejaht dies ausdrücklich. Wenn der Auftrag von Anfang an über die Lieferung und Installation einer Photovoltaik-Anlage mit Batteriespeicher lautete, sei dies grundsätzlich eine einheitliche Lieferung und Leistung, die erst mit Installation des Batteriespeichers abgeschlossen sei.

Er leitet dies insbesondere ab aus Nummer 3.10, Absatz 3 des Umsatzsteuer-Anwendungserlasses. Etwas Anderes würde nur gelten, wenn die Vertragspartner ausdrücklich Teilleistungen vertraglich vereinbaren, so Mateev. Wenn der Zeitpunkt der vollständigen Leistung somit erst im Jahr 2023 liege, müsse insgesamt mit dem Nullsteuersatz abgerechnet werden. Anderslautende Abschlagsrechnungen aus 2022 müssten dann in der Schlussrechnung korrigiert und die bereits vom Verkäufer ans Finanzamt bezahlte Umsatzsteuer wieder rückabgewickelt werden.

Die Parlamentarische Staatssekretärin in Bundesfinanzministerium, Katja Hessel, hat diese Einschätzung auf Nachfrage des Bundestagsabgeordneten Fritz Güntzler ebenfalls bestätigt: „Bereits im Jahr 2021 haben die obersten Finanzbehörden des Bundes und der Länder beschlossen, dass bei gleichzeitiger Anschaffung einer Photovoltaik-Anlage und eines Stromspeichers umsatzsteuerrechtlich eine Sachgesamtheit vorliegt. Der Nullsteuersatz des § 12 Absatz 3 des Umsatzsteuergesetzes ist auf diese einheitliche Leistung dann anzuwenden, wenn sie nach dem 31. Dezember 2022 ausgeführt worden ist. Werklieferungen werden dabei grundsätzlich im Zeitpunkt ihrer Vollendung ausgeführt.“ Anders sei dies bei einer Batterie, die separat gekauft und nachgerüstet werde, so Hessel.

Quelle: Bundestagsdrucksache 20/6608

Hinweis der Redaktion: Am 8. Dezember 2023 haben wir einen weiteren Artikel veröffentlicht, nachdem das BMF ein weiteres Schreiben zur Präzisierung des Nullsteuersatzes veröffentlicht hat. Dort sind auch die Fragen bezüglich der Bindungsfrist geklärt worden.

Dieser Inhalt ist urheberrechtlich geschützt und darf nicht kopiert werden. Wenn Sie mit uns kooperieren und Inhalte von uns teilweise nutzen wollen, nehmen Sie bitte Kontakt auf: redaktion@pv-magazine.com.

Ich habe meine private Entnahme ans Finanzamt zum 30.09.2023 per Elster erklärt. (Am 05.09.2023)

Vom Finanzamt kam aber keine Rückmeldung bisher.

Gilt das dann als akzeptiert?

Ja.

Du hast „erklärt“ nicht „beantragt“.

Wo macht man das denn in Elster? Ich habe da schon länger recherchiert, aber nichts gefunden…

Super interessanter Artikel, vielen Dank 👍

Noch eine Verständnisfrage:

Im Text sind ja die 90% Eigenverbrauch erwähnt, selbst mit Batteriespeicher und E-Auto/Wärmepumpe wird diese Marke nur in Ausnahmefällen erreichbar sein.

Sie verweisen ja im Text auf die Finanzverwaltung NRW, aus deren Ausführungen man interpretieren können, dass auch weniger als 90% Eigenverbrauch noch zur Anwendung der beschriebenen Regel führen. Richtig?

Wo steht dies genau?

Nur falls mein Finanzamt nachfragt..

Im Text steht:

„Gemeint ist damit der private Stromverbrauch aus der Photovoltaik-Anlage. Aus Vereinfachungsgründen, so das BMF, sei davon „insbesondere auszugehen, wenn ein Teil des mit der Photovoltaik-Anlage erzeugten Stroms zum Beispiel in einer Batterie gespeichert wird.““

Meine Steuerberatung sagte, dass die Tatsache, dass eine PV-Anlage in Kombination mit einer Batterie reicht um das Kriterium 90% Eigenverbrauch zu erfüllen. Egal was tatsächlich der Fall ist.

Vereinfachung heißt dann wohl auch, dass der Prozentsatz 90% natürlich nicht überprüft wird. Es reicht zur Erfüllung des Kriteriums 90% scheinbar die Erklärung dass PV Anlage und eine Art von Batterie existieren.

Frage zum Wechsel in die KUR: Erste Abschlagszahlung (10%) bei der Anlage wurde Oktober 2019 an den Solarteur gezahlt, Merwertsteuer also entsprechend 2019 erstmalig erstattet bekommen (Vorsteuererstattung)

2020 ging die Anlage dann im Januar 2020 ans Netz, dort auch die Restzahlung von 90% (und wieder entsprechende Erstattung der MwSt).

Ist somit ein Wechsel in die KUR zum 1.1.2024 mgl?

@Fab

nach meinem Verständnis kann man nach 5 Jahren in die Kleinternehmerregelung wechseln. Also bei Start 2019 als Gewebetrieb, ist dann ab 2024 KUR möglich.

Ich bin aber kein Steuerxperte.

Schön absurd. Ich habe mir den schlecht möglichsten Ertrag aus pvgis raus gesucht, dazu den schlimmst an zu nehmenden Verbrauch der Wärmepumpe.

Und mit den beiden Werten habe ich dem Finanzamt versprochen, dass ich stets bemüht sein werde, 90% Eigenverbrauch zu erreichen.

Und schwups genehmigt. Dass das mit den 90% wegen keine Sonne im Winter wenn die WP läuft nie nie nie klappen wird interessiert steuer-rechtlich nicht…

Ich habe die Anlage 2023 entnommen.

Einen weiteren steuerlichen Effekt gab es bei mir dadurch, dass ich den Restwert der Anlage, die vor 2022 angeschafft wurde, im Jahr 2021 in der Einkommensteuererklärung komplett mit dem Restwert abschreiben durfte. (Einnahmen aus Gewerbebetrieb in meinem Fall nur eigene PV+Batterie mit ca. -8000€)

Dies führte zu einer Steuererstattung eines mittleren 4-stelligen Betrags bei der Einkommensteuererklärung 2021.

Hallo RGS,

das mit den „kompletten Restwert auf einmal abschreiben“ klingt interessant, aber sollte jetzt ja nicht mehr gehen, wenn es sich um eine kleine Anlage handelt – selbst für die Einkommensteuer 2022 akzeptiert das Finanzamt ja nicht mal mehr eine lineare Abschreibung, oder gibts da noch einen Trick?

Nein, ich kenne keinen Trick.

@Martin Gruber

Für die Steuererklärung 2022 habe ich unbeirrt des Mitte Dezember 2022 rückwirkend zum Januar 2022 erlassenen Abschreibeverbotes meine Lineare Abschreibung (Anlage aus 2016) ggf. die Sonderabschreibung (20% auf die ersten 5 Jahre verteilt) und die Betriebsausgaben in Anrechnung gebracht. Der erwarteten Ablehnung durch das Finanzamt habe ich dann widersprochen. Bei der erneuten Ablehnung wird man gefragt ob der Einspruch aufrechterhalten wird. Hier habe ich mit dem Hinweis auf eine zu erwartenden gerichtliche Befassung auf die Aufrechterhaltung bestanden mit dem Hinweis, dass der Einspruch erst in 2 – 3 Jahren entschieden werden soll. Bis dahin hat sicherlich Jemand der um seine Sonderabschreibung im 4 stelligen Bereich gebracht wurde einen Rechtsstreit geführt. Somit bleibt zumindest die Tür für eine nachträgliche Anerkennung der Abschreibung für 2022 erhalten. Ab 2023 ist die lineare Abschreibung, restliche Sonderabschreibung und Betriebs- Wartungskosten nicht mehr möglich.

Hi, das ist sehr interessant. Ich sitze gerade (etwas spät) an der Umsatzsteuererklärung 2021 und EüR. Wir haben die Anlage im Dezember 2021 angeschafft und uns die Umsatzssteuer erstatten lassen, mit den bekannten Konsequenzen. Wenn ich das jetzt richtig verstehe, kann ich die PV Anlage entnehmen und ins Private überführen.

Konsequenz:

1. Keine Abführung von Umsatzsteuer auf Eigenverbrauch und keine Rückzahlung der bisher erstatteten Umsatzsteuer? Ist das korrekt?

2. Weiterhin kann ich aber nicht zur Kleinunternehmerregel wechseln und muss bis zum Ende der 5 jahre die Umsatzsteuer für die Einspeisung abführen?

3. Mit welcher Begründung kann ich denn nun die PV Anlage komplett in 2021 absetzen? Das wäre bei mir ja dann die letzte Möglichkeit, weil ab 2022 nicht mehr möglich.

Junge Junge, ist das kompliziert…

90% muss man aber auch erstmal schaffen. Bei mir sinds etwa 25%.

Ich habe auch von Fällen mitbekommen (youtube Kommentar), dass das FA Erzeugungs/Verbrauchsdaten vom Vorjahr wollte. Demensptrechend keine Chance auf 90%.

Ich verfolgte dieses dann nicht weiter. Sauer, als Käufer 2022 ist man der Oberverlierer. Gewinner sind die 2023, vielleicht noch die 2021.

Kurze Frage zum Wechsel von der Umsatzsteuerpflicht in die Kleinunternehmerregelung:

Spielt die Einhaltung des sog. „Korrekturzeitraum“ von 60 Monaten (bzw. 120 bei Dachintegration) jetzt keine Rolle mehr?

Sprich – bedarf es nur noch – wie der aktuelle Artikel suggeriert – die Einhaltung der „5 Kalenderjahre“?

Vielen Dank.

Würde mich auch interessieren, in diese Richtung zielte auch meine Fragestellung weiter oben

Es hieß lange Zeit, dass für BaWü sich Karlsruhe lange dem BMF Schreiben vom 27.2.23 widersetzt hat. Ich habe bisher dafür leider kein Update gelesen. Sperrt sich BaWü noch immer oder gibt es mittlerweile positive Reaktionen der angeschlossenen Finanzämter. Weiß Jemand mehr?

Zum Wechsel in die KUR war auf steuertipps.de allerdings folgendes zu lesen:

„Zur Kleinunternehmerregelegung können diese Betreiber nur wechseln, wenn der fünfjährige Bindungszeitraum abgelaufen ist. Dieser Zeitraum umfasst immer volle Kalenderjahre und beginnt mit dem 1.1. des Jahres, für das erstmals eine Umsatzsteuererklärung abgegeben wurde. Außerdem muss auch der umsatzsteuerliche Berichtigungszeitraum abgelaufen sein. Dieser beginnt in dem Monat, in dem die Photovoltaikanlage tatsächlich angeschafft wurde (also meist irgendwann während des Jahres) und endet daher in den meisten Fällen auch unterjährig. Kehrt man vor Ablauf dieses Berichtigungszeitraums zur Kleinunternehmerregelung zurück, kann es sein, dass man die bei Anschaffung vom Finanzamt zurück erhaltene Vorsteuer teilweise nachzahlen muss. In den allermeisten Fällen wird eine Rückkehr also erst nach Abgabe der sechsten Umsatzsteuerjahreserklärung möglich sein.“

Mit anderen Worten, man müsste noch ein Jahr länger warten als hier im Artikel suggeriert.

Sehe ich genauso, ggf. kann der Autor des Artikels oben dazu nochmal Stellung beziehen?

Siehe neuester Artikel zum Thema unter https://www.pv-magazine.de/2023/12/08/finanzverwaltung-praezisiert-nullsteuersatz-fuer-photovoltaik-anlagen-weiter/

Meine Anlage läuft seit 2011, 7,5 KW privat EFH.

Meine AFA läuft noch.

Falle ich dann auch unter die Umsatzsteuerbefreiung ohne die AFA zu verlieren?

Danke Gruß.

Auf der Webseite der Finanzämter Baden Württemberg steht in einem Artikel vom 29.06.23 (-> https://finanzamt-bw.fv-bwl.de/,Lde/15401987) folgendes:

Die Entnahme der Photovoltaikanlage ist zudem in den Umsatzsteuererklärungen anzugeben. In der Umsatzsteuer-Voranmeldung geben Sie diese in der Kennziffer 87 und in der Umsatzsteuer-Jahressteuererklärung in der Kennziffer 158 mit dem Wiederbeschaffungswert der Anlage im Zeitpunkt der Entnahme an.

Wie ermittle ich den Wiederbeschaffungswert für eine PV-Anlage aus 2022?

Hallo,

kann mir jemand sagen, wie ich die Entnahme in die geforderten Kennziffern 87 (Ust-Erklärung) und Kennziffer 158 (UST-VA bringe). Ich arbeite mit der Buhl-WISO Steuer Einnahmeüberschussrechnung aus der die dort getätigten Buchungen durch Übernahme in die Umsatzsteuererklärung und die Umsatzsteuer VA erfolgen. Leider funktioniert es bei mir nicht………

Hallo, kann ich eine von mir seit 2007 betriebene PV-Anlage an einen dritten jetzt umsatzsteuerfrei verkaufen? und dieser dritte die Anlage ertragssteuerfrei weiter betreiben? Mein StB meint ja. Danke für eure Antworten