In Zeiten, in denen der Anteil erneuerbarer Energien zunimmt und sich die Herausforderungen für die Netzstabilität verschärfen, müssen Batteriespeichersysteme ihre Geschäftsmodelle anpassen, um wirtschaftlich zu bleiben. In den vergangenen Jahren haben wir hierbei eine strukturelle Verschiebung im Umsatzmix beobachtet. Die Beispiele von Großbritannien und Deutschland zeigen, dass sich die Einnahmeströme von Batteriespeichern weg von vertraglich vereinbarten Netzdienstleistungen und Kapazitätsmechanismen hin zu ungebundenem Arbitragehandel auf dem Strommarkt entwickelt haben.

Bevor wir auf die Details eingehen, lohnt es sich, die Batteriespeicher-Landschaft in den beiden Ländern, die sich in Bezug auf die Struktur und den Marktzugang unterscheiden, kurz darzustellen.

Im Vereinigten Königreich ist die Marktteilnahme relativ zentralisiert. Batteriespeicher haben Zugang zu genau definierten Dienstleistungen auf den Märkten für Frequenzregelleistung und Kapazität, die eine frühe Kommerzialisierung unterstützt haben. Der Großteil des Frequenzmarkts spielt sich im sogenannten Dynamic Containment (DC)-Bereich ab, deren vertraglich vereinbarte Volumina sich um die 1-Gigawatt-Marke pro Tag bewegen sowie aus einigen zusätzlichen Hundert Megawatt bei „Dynamic Regulation“ (DR) und „Dynamic Moderation“ (DM) bewegen. Auf Kapazitätsmärkten wie den T-4-Auktionen mit einer Leistung von mehr als 40 Gigawatt ist der Anteil von Batteriespeicher gering (etwa 5 Prozent der vergebenen Kapazität), aber diese Verträge – mit einer Laufzeit von bis zu 15 Jahren – sind dennoch ein wertvoller Teil der Einnahmen.

Im Gegensatz dazu arbeitet Deutschland mit einem dezentraleren Modell, bei dem der Schwerpunkt auf Ausgleichsleistungen wie Frequenzsicherungsreserve (FCR), automatische und manuelle Frequenzwiederherstellungsreserve (aFRR, mFRR) liegt. Diese werden über kurze Zeiträume – oft wöchentlich oder monatlich – beschafft, was die Planbarkeit der Einnahmen begrenzt. Der FCR-Markt umfasst insgesamt etwa 550 Megawatt, während aFRR und mFRR jeweils mehrere hundert Megawatt an Balancing Potenzial bieten. Bemerkenswert ist, dass Deutschland keinen Kapazitätsmarkt eingeführt hat – eine bewusste Entscheidung, nicht für „bloße Verfügbarkeit“ zu zahlen und stattdessen Echtzeitflexibilität und unverzerrte Preissignale zu bevorzugen.

Das Vereinigte Königreich hat bei dieser Umstellung auf Kapazitätsmärkte eine Vorreiterrolle gespielt. Die ersten Einnahmen wurden von DC-Diensten und in geringerem Maße vom Kapazitätsmarkt dominiert. Als jedoch immer mehr Batteriespeicher entstanden, verschärfte sich der Wettbewerb bei den Auktionen für Netzdienstleistung erheblich. Modo Energy berichtet, dass sich die Gebote für DC-Auktionen von 20 bis 25 Einheiten im Jahr 2021 auf über 50 im Jahr 2023 mehr als verdoppelt haben. Der zunehmende Wettbewerb führte zu einem drastischen Rückgang der Preise – von über 17 Pfund/Megawatt/Stunde Anfang 2021 auf etwa 3 Pfund/Megawatt/Stunde Mitte 2024. Mit den sinkenden Einnahmeerlösen schwanden die wirtschaftlichen Argumente für Strategien, sich ausschließlich auf Nebenprodukte zu stützen.

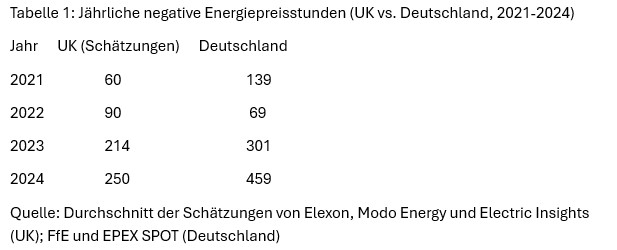

Als Reaktion darauf verlagerten sich die Betreiber auf den Arbitragehandel und profitierten von der Volatilität der Strompreise innerhalb eines Tages und den häufigeren Stunden mit negativen Börsenpreisen, die vor allem durch die steigende Stromerzeugung aus erneuerbaren Energien verursacht werden. Zwischen 2021 und 2024 erhöhte sich der Anteil der Großhandelsarbitrage an den Einnahmen im Vereinigten Königreich schätzungsweise von 7 auf 34 Prozent.

Betreiber von Batteriespeichern in Deutschland haben sich ebenfalls in Richtung Arbitragehandel bewegt. Im Jahr 2021 basierten die Einnahmen noch zu 90 Prozent auf dem FCR-Markt. Bis 2024 sank dieser Anteil auf 65 Prozent, wobei aFRR und FCR jeweils etwa ein Drittel und der Handel 35 Prozent beisteuerten.

Hinter den scheinbar ähnlichen prozentualen Verschiebungen zwischen den beiden Ländern verbirgt sich jedoch ein deutlicher Unterschied: Die Speicherbetreiber in Großbritannien – die zwar von mehr Möglichkeiten zur Erzielung von Einnahmen aus dem Arbitragehandel profitierten – erreichten diesen Einnahmenmix vor allem aufgrund des starken Rückgangs der Einnahmen aus den kontrahierten Geschäften. Erst gegen Ende des Jahres 2024 erholte sich dort die Erlössituation etwas.

Im Gegensatz dazu konnten Betreiber im deutschen Markt die Arbitragekomponente ihres Erlösmixes ausbauen, ohne dass es zu einem dramatischen Einbruch der FRR- und FCR-Erlöse kam. Diese relative Stabilität der kontrahierten Erlöse ist weitgehend auf die Integration Deutschlands in den EU-weiten Strommarkt zurückzuführen. Batteriespeicher-Betreiber in Deutschland können an grenzüberschreitenden Ausgleichsmärkten teilnehmen, was ihnen die Monetarisierung von Flexibilität in mehreren miteinander verbundenen Ländern ermöglicht, während das Vereinigte Königreich trotz physischer Verbindungsleitungen seine Ausgleichsmärkte weitgehend isoliert von Kontinentaleuropa betreibt. Der länderübergreifende Zugang Deutschlands erhöht die Markttiefe und mildert die Auswirkungen einer lokalen Sättigung in einer bestimmten Dienstleistung.

Die Divergenz zeigt sich auch bei den absoluten Einnahmen. Während im Vereinigten Königreich die Einnahmen für Batteriespeicher im Jahr 2022 mit fast 200.000 Euro pro Megawatt und Jahr ihren Höchststand erreichten, brach dieser Wert Anfang 2024 auf weniger als 40.000 Euro ein, obwohl im vierten Quartal 2024 eine Verbesserung auf 75.000 Euro (hochgerechnet auf Jahresbasis) zu verzeichnen war. Dieser Rückgang zeigt, dass die Arbitragekomponente den Rückgang der vertraglich vereinbarten Einnahmen nur teilweise kompensieren konnte.

Im Gegensatz dazu sind auf dem deutschen Batteriespeicher-Markt durchgängig höhere Einnahmen zu erzielen, die in den ertragreichsten Quartalen zeitweise über 400.000 Euro pro Megawatt auf Jahresbasis lagen. Auch wenn sich die Einnahmen im Jahr 2024 aufgrund der Normalisierung der aFRR -Kapazitätspreise in Richtung 200.000 Euro pro Jahr abkühlten, bleibt das Gesamtniveau im Vergleich zu Großbritannien sehr lukrativ.

Zusammenfassend lässt sich sagen, dass das Vereinigte Königreich bei der Kommerzialisierung und dem Einsatz von Batteriespeicher-Modellen auf dem Markt eine Vorreiterrolle spielt sowie einen erheblichen Vorsprung beim Betrieb von großen Speicherkapazitäten hat. Daraus lassen sich wichtige Lehren für Deutschland und andere kontinentaleuropäische Märkte ziehen – insbesondere im Hinblick auf die Gestaltung von Auktionen, die Stapelung von Erlösen und die Grenzen von übersättigten Netzdienstleistungen.

Eine direkte Extrapolation der britischen Erfahrungen auf den deutschen Kontext sollte jedoch mit Vorsicht erfolgen. Der deutsche Markt für Batteriespeicher ist zwar immer noch kleiner, aber die relative (und buchstäbliche) Insellösung des britischen Marktes und die geringere Systemgröße haben zu Volatilität und schnellen Sättigungseffekten beigetragen, die in Kontinentaleuropa möglicherweise weniger ausgeprägt sein wird. Daher müssen Projektionen für künftige Batteriespeicher-Einnahmen und Geschäftsmodelle in Deutschland auch den tieferen und stärker integrierten Charakter des EU-Strommarktes und seine Fähigkeit zur Aufnahme wachsender flexibler Anlagen berücksichtigen.

— Der Autor Baris Serifsoy ist Partner bei Green Cap Partners, einer in London ansässigen Corporate Finance- und M&A-Boutique, die sich auf den Sektor der erneuerbaren Energien in Deutschland und anderen europäischen Ländern konzentriert. Baris Serifsoy verfügt über mehr als 20 Jahre Erfahrung im Finanzsektor und war zuvor als Managing Director bei der UBS AG tätig. Er hat an der Goethe-Universität Frankfurt im Bereich Finanzen promoviert und ist Inhaber des CFA Charter. —

— Der Autor Baris Serifsoy ist Partner bei Green Cap Partners, einer in London ansässigen Corporate Finance- und M&A-Boutique, die sich auf den Sektor der erneuerbaren Energien in Deutschland und anderen europäischen Ländern konzentriert. Baris Serifsoy verfügt über mehr als 20 Jahre Erfahrung im Finanzsektor und war zuvor als Managing Director bei der UBS AG tätig. Er hat an der Goethe-Universität Frankfurt im Bereich Finanzen promoviert und ist Inhaber des CFA Charter. —

Die Blogbeiträge und Kommentare auf www.pv-magazine.de geben nicht zwangsläufig die Meinung und Haltung der Redaktion und der pv magazine group wieder. Unsere Webseite ist eine offene Plattform für den Austausch der Industrie und Politik. Wenn Sie auch in eigenen Beiträgen Kommentare einreichen wollen, schreiben Sie bitte an redaktion@pv-magazine.com.

Dieser Inhalt ist urheberrechtlich geschützt und darf nicht kopiert werden. Wenn Sie mit uns kooperieren und Inhalte von uns teilweise nutzen wollen, nehmen Sie bitte Kontakt auf: redaktion@pv-magazine.com.

Sehr interessant. Danke für den Beitrag!

B. Serifsoy drückt sich aber sehr zurückhaltend aus. Eine Jahreseinnahme von 400.000€/MW und Jahr bedeutet doch, dass ein Speicher sich in Deutschland schon nach einem Jahr amortisiert hat. Danach verdient er nur noch Geld. Ein deutliches Zeichen, dass es dank der Behinderungspolitik der Netzbetreiber zu wenig Speicher gibt. Und die hohen Gewinne der Speicherbetreiber müssen dann die Stromkunden bezahlen.

Vielleicht wäre es ja ein Geschäftsmodell für das benachbarte Ausland, dort Speicher für deutschen Strom zu bauen? Wenn wir das Geld nicht verdienen wollen, dann halt dort? Ich könnte mir sinnvolleres vorstellen, aber wenn unsere Regierung zu dumm ist, müssen wir auch die Folgen tragen. Schließlich haben wir sie gewählt.

nun ja 400.000@/MW und Jahr ist aber extrapoliert von einem Spitzenmonat. Es ist aber vermutlich schon so, dass sich Speicher in D momentan sehr gut rechnen. Die Idee, hinter den Koppelstellen im Ausland lukratives Speicherbusiness zu betreiben, wird bestimmt schon von dem einen oder anderen Investor geprüft und dann auch umgesetzt werden.

Die große Frage ist und bleibt, wann die deutsche Energiegesetzgebung endlich im übertragenen Sinne „Gas“ gibt, um Energiespeicherung so richtig voran zu bringen. Ich wiederhole meinen Vorschlag, alle Energienetzbetreiber unter einen Hut zu bringen (Vergesellschaftung) und der „Deutschland-Netz-AG“ das Energiespeichern an allen Netzknoten bis runter zu Quartierlösungen zu erlauben. Dann bitte mit Abwärmenutzungskonzepten und Integration in die Wärme-Kältenversorgung. Diese Vergesellschaftung kann man gerne ganz oben bei den höchsten Netzebenen anfangen. Mir erschließt sich nämlich wirklich nicht, warum ein leitungsgebundenes Monopol – wie Energienetze – Wettbewerb und hunderte von Gesellschaften benötigen?

„Zukunft gestalten, statt blockieren“ (https://www.pv-magazine.de/2025/07/04/zukunft-gestalten-statt-blockieren/) wäre der Weg 🙂

Die 400 tsd € sind optimale Quartalseinnahmen aufs Jahr 2023 hochgerechnet. Und zwar pro MW Leistung. Nicht pro MWh Speicherkapazität. Es werden sich genügend Investoren finden die diese Chance nutzen. Oft dann mit Beteiligungsmodellen, wo der Entwickler seinen Profit bei der IBN des Speichers gemacht hat.

Dazu kommt: Wer garantiert, dass der Speicherbetrieb ohne Diskriminierung betrieben wird?

Es wäre bereits ein Erfolg, wenn der künftige PV Zubau dadurch einen Markt findet.

Inhaltlich wertvoll, gut geschrieben. Vielen Dank!